以太坊上的比特币,能冲破DeFi的天花板吗?

用户从承兑商那儿获取 WBTC 后,想还回去怎么办?

简单,承兑商会负责收回 WBTC 并把它发给合约销毁,而后从托管商那儿赎回比特币。

截至目前,WBTC 共获得了超过 20 家承兑商,但托管机构只有一家,即 BitGo,这也是其最为中心化的地方。

据承兑商之一 DDEX 运营负责人 Bowen 介绍,为提高借贷商的合规性和安全性,BitGo 会对新加入的承兑商进行 KYC/AML 审核;为了防止合约漏洞超发代币,BitGo 还会人工审核每笔铸币请求。当然了,WBTC 规定,BitGo 可凭这些服务获得铸币额的千分之二作为手续费。

当然,BitGo 公布了其比特币托管地址,以确保 WBTC 是由 100% 准备金的。

用户要获得 WBTC 不一定非得通过承兑商,也可通过上架了 WBTC 的 DEX 直接购买,此时支付手段也不再限于比特币,只要交易所支持 WBTC 和 XX 币的交易对即可。

承兑商、托管商和交易所,构成了这一生态的治理组织——WBTC DAO。

据 WBTC 官方介绍,DAO 的初始成员有 16 家,其任务是共同管理 WBTC 的所有重要变更,包括增减承兑商和托管商,“这是一个由多重签名合约控制的公开透明的决策流程”。

WBTC 官方数据显示,发行一年来,WBTC 已在 34 个 dAPP 中流通使用,当前 WBTC 铸币达 887 枚,分散在 1700+ 个地址上,产生了 10w+ 次转帐。

数据来自:WBTC官网

2. 中心化发行的 HBTC 和 imBTC

它和 WBTC 最大的区别就在于,自己作为“中央银行”,负责铸币、销毁和托管。当然,其比特币托管地址也是公开的。

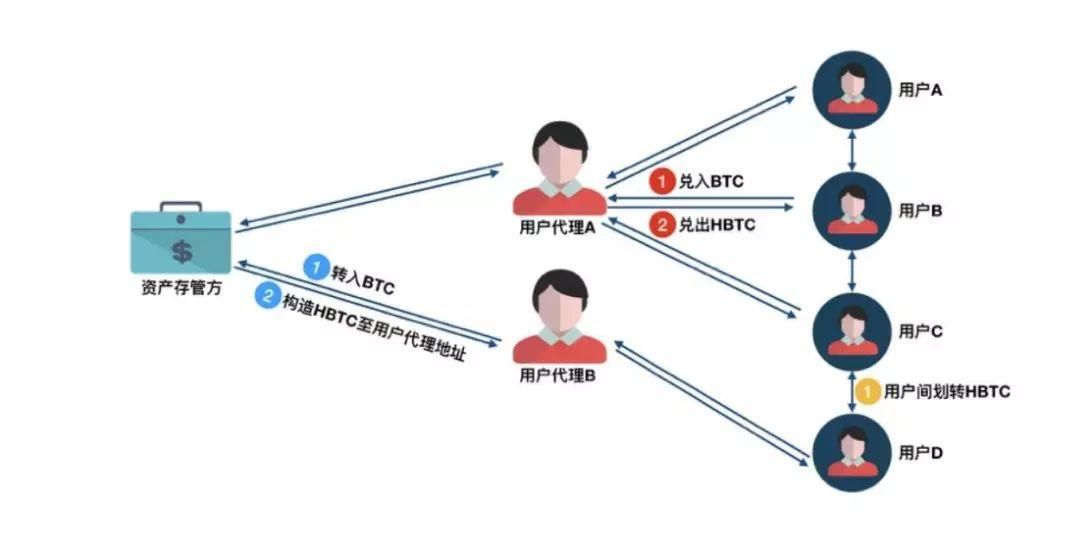

HBTC运行模式,图片来自:HBTC白皮书

HBTC 支持多承兑商承兑,目前已接入 Huobi 、火币韩国、火币云,并计划上架 -Oasis、DDEX 和 等。在 Huobi 上,用户可以在 BTC 提币时选择 BTC-ERC20 来兑换 HBTC。

.io 数据显示,当前 HBTC 合约地址内已发行 500+ HBTC,分布地址 18 个。相较而言,早于 HBTC 发行的 imBTC 铸币量也是 500+,但分布地址达到了 1000+,转账次数达 8000+。

有知情人士表示以太坊和比特币区块链钱包,这很可能是由于目前 HBTC 的用户主要是承兑商和机构,他们多利用这些资金在 DeFi 上存款和放贷。

同为中心化 BTC 锚定币的 imBTC,有自身的独特之处。

imBTC 由去中心化交易所 发行+托管+承兑。也即是说,imBTC 的背书全靠 。

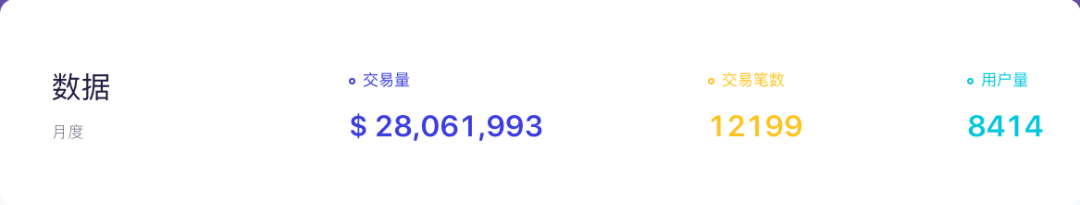

官方数据显示, 背靠着最大的以太坊钱包 ,其最新的运营数据显示,平台月度交易量为 2800 万美元。

数据来自:.im

作为发行方, 会向用户收取 0. 的固定手续费,以比特币 9600 美元计价值 4.8 美元。

imBTC 比较特别的地方在于会对手续费进行分成,“以弥补用户质押 BTC 造成的流动性损失。据官方数据,以当前手续费计,imBTC 用户当前的年化收益为 0.79%,并不算高。

3. 去中心化的 TBTC

最后,我们来介绍下这个领域中独树一帜的 TBTC,就如它的标语那样,“No KYC,no ,no ……”

TBTC此前的标语,现在已改为 No games,just math.

如上所述,TBTC 最大的特点即是去中心化。为了实现这一构想,TBTC 精心设计了一套“自发行”规则,实现起来,远比基于中心许可+智能合约自动化操作的方案复杂。

经过将近 10 个月的闷头研发,TBTC 于去年 8 月发布白皮书,又过了半年,也即本月 21 日,TBTC 项目负责人 Matt 宣布,项目代码已完成,目前正在冻结代码并接受审计,如顺利将在下个月推出 V1 主网。

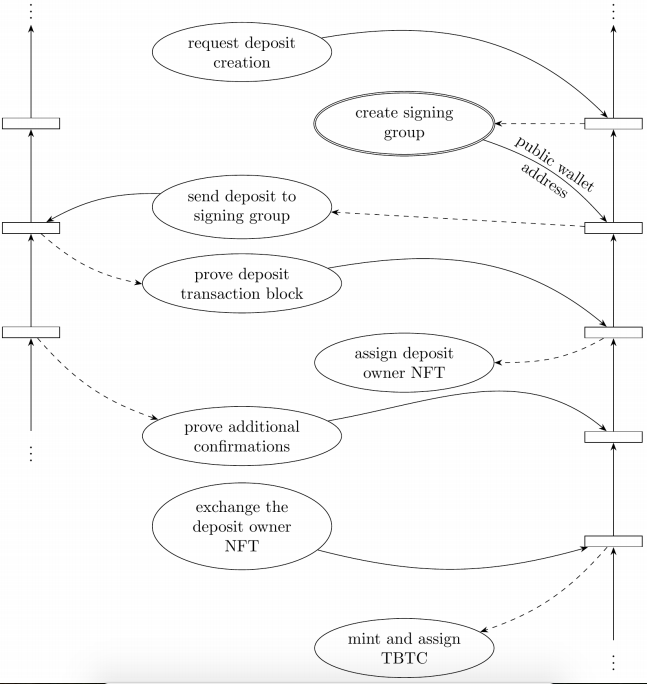

从 TBTC 的白皮书来看,TBTC 的运行机制有些类似于 POS 共识算法。首先,这个生态上会有一些想要获取铸币手续费的用户、通过质押保证金来获取资格,我们姑且称之为“节点”;当用户想把 BTC 兑换成 TBTC 时,系统便在备选节点中选“人”组成签名组( Group),并为其在比特币上创建一个多签共管地址,用来存放用户准备锁定的比特币;锁定住用户的比特币后,签名组将为该用户生成 TBTC。

当然,为了保证代码对锁仓的控制,签名组需向系统提交该地址的公/私钥,而不守规矩的节点,就像 POS 一样,面临着保证金被罚没的风险。

TBTC发行规则,图片来自TBTC白皮书

TBTC 去中心化系统带来的无需信任(只需信任合约及逻辑没有问题)的体验,是它最大的亮点。但同时,缺点也十分醒目。

为了能让这一绝对去中心化的系统良性运转,TBTC 设置了诸多规则,比如节点、兑换用户需

抵押验证额/兑换额的 1.5 倍的以太坊;二来,单次只能兑换 1 枚比特币,且兑换后有 6 个月的锁定期(a fixed term of 6 ),用户在此期间无法换回比特币。再者,这一设计复杂的系统能否成功实用,我们还无从得知。

BTC锚定币发展的利好及挑战

读完以上内容,相信大家对这一领域已经有了较为全面的了解。

但从发行商屈指可数,且大部分还是刚上线甚至是未上线的状态可知,这一领域还处于发展初期。

但近日入场的火币,无疑是这一行业的重要事件。

正如张先生所言,头部交易所的一举一动都会对区块链生态产生重大影响。

在 经济里,交易所凭借巨大的资金池,已然成为头号玩家。在 BTC 锚定币上,相信只要需求真实,就会有交易所陆续进场。

“这类资源型玩家进场,将是 ERC20 BTC 的强行催化剂。如果没有交易所涉足的话,其他不管是中心化还是去中心化的 ERC20 BTC 方案,短期内是很难发展起来的,有激励不足的问题、也有信任问题,更重要的是缺少一个辐射大量用户、生态完备的参与者,那在这种情况下,进来 100 个 BTC 激荡不了水花,1000 个也是。”

张先生相信,交易所或许是扭转局势的一环。对于交易所而言,进军 BTC 锚定币也颇具吸引力。

仔细看上文几大 BTC 锚定币的对比图可知,目前只有火币是免费提供这项兑币服务。这也许是因为,早期铸币量少,不像 USDT 那般已经发行了数十亿美元,这项收入目前不见得能挣大钱。另一面,火币看中的,更多是 HBTC 能帮助自己接入 DeFi,由此获得该领域的资金流动效益,又为自家公链、DeFi 应用铺路,可谓一举两得。

“如同 USDT 由 发行一样,第一手的 USDT 都从 进出。同理,HBTC 的铸币以及赎回最终都会在火币过一道。在 HBTC 接入更多应用场景后,火币将会因此享受到 HBTC 带来的网络效应。”张先生对此做了详细阐述。

“每一次在 DeFi 中使用 HBTC,就是在增加 HBTC 的铸币需求,长期来说不管获取模式是直接/间接,对火币交易所的 BTC 都是净流入。”

基于此逻辑,张先生也认为,同样发布 BTC 锚定币的币安,场景选择得不够好。

“在币安链上发行 BTCB,他们应该是想加强自己的生态,这没问题,但币安没有想明白的是,币安链上还没有完整的 DeFi 生态,这个循环也没有转起来。”

被巨头看中之外,不少人对 BTC 锚定币能高速发展另一大信心在于,其资产价值已被行业公认、但在开放式金融市场上渗透率很低。

据 数据统计,以太坊当前锁仓量 365 万(以当前价格计约合 9 亿美元),占总供应量的 3.33%;反观比特币,已发行的三大 BTC 锚定币的锁仓总额仅有不到 2000 万美元左右,可见,BTC 在 DeFi 的参与度还近乎 0。尽管现在说让 3% 的比特币锁仓进入 DeFi 还为时尚早,但哪怕只有 10 万个比特币进来(也即不到 1% 的比特币),DeFi 市场就能翻倍。这一想象空间,足以让 BTC 锚定币发行方、DeFi 生态成员感到兴奋,并为此不断努力。

在此之前,正如上文所言,从业者们还需解决 BTC 锚定币对早期采用者激励不足,或是所选场景不够刚需的问题,同时,目前的解决方案仍有很多中心化部分,可能带来潜在信任问题。

再者,虽然有费率低等优惠吸引imToken,DeFi 对于一般用户仍有不可忽视的门槛,正如 DEX 仍不能撼动中心化交易所地位一样,能够转化多少用户尚未可知。

不过,很乐观地说,假若 BTC 锚定币慢慢实现了总量 1% 的锁仓,一些从业者反而要顾虑了。因为,这将极大利好以太坊的 DeFi 生态,但同时也将动摇以太坊在 DeFi 资产中的统治地位。

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。